Когда компания развивается успешно и предприниматели чувствуют силы, что могут уверенно масштабировать своё дело, они начинают искать дополнительный капитал. Можно взять кредит, а можно выпустить акции для обращения на фондовой бирже. В этой статье мы разберём второй вариант и расскажем, как разместить IPO.

Первичное публичное размещение акций, или IPO (Initial Public Offering), — первая публичная продажа акций компании неограниченному кругу лиц. Компания выпускает акции и размещает их на бирже, а любой желающий инвестор или инвестиционный фонд может приобрести бумаги. Процесс этот затратный, однако если размещение акций пройдёт успешно, компания сумеет привлечь дополнительные средства для развития бизнеса.

Представьте, вы решили выпустить IPO и выйти на биржу. Что вы будете делать? Для начала советуем вам запастись терпением. Предварительный этап может занимать от нескольких месяцев до нескольких лет.

Для чего нужен предварительный этап? За это время вы должны оценить свой бизнес, структуру активов и корпоративного управления, посчитать, по какой цене и сколько акций следует выпустить, и определить будущую капитализацию компании.

Такой глубокий анализ поможет вам оценить, стоит ли выходить на IPO. Если вы решаете, что вы идёте до конца, то компания подписывает договор с андеррайтером и начинается следующий этап.

Андеррайтер — это организация на рынке ценных бумаг, которая следит за выпуском акций и их дальнейшей перепродажей.

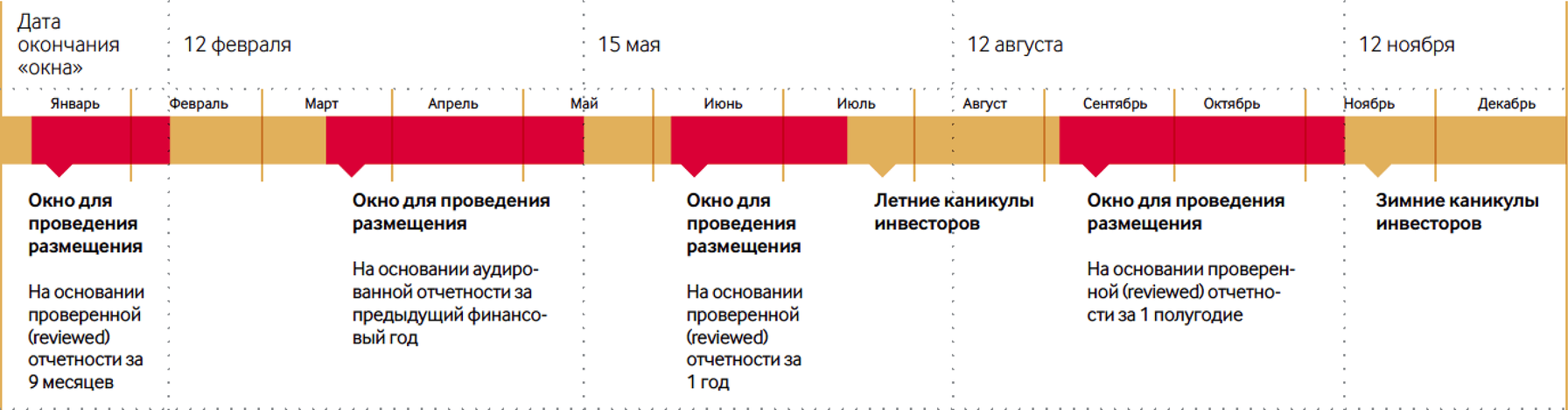

Затем на сцену выходит андеррайтер, именно он занимается всей рутиной и готовит документы для вывода акций на биржу. Андеррайтер оценивает компанию и с учётом рыночных условий определяет параметры предстоящего IPO: сколько всего акций будет выпущено и по какой начальной цене, а также когда лучше всего выпустить бумаги на биржу.

В этот же момент вам необходимо выбрать, на какой фондовой бирже будут размещены акции и кто будет брокером.

Андеррайтер готовит инвестиционный меморандум, в котором указывается подробная информация о компании:

- данные о руководстве и акционерах;

- финансовая отчётность;

- дивидендная политика;

- причины для привлечения дополнительных средств.

Инвестиционный меморандум направляется в регулирующий орган той страны, в которой пройдёт IPO. В России работу на фондовых биржах контролирует Банк России, в США — комиссия по ценным бумагам и биржам (SEC).

Когда документы готовы, назначается дата публичного размещения акций и запускается рекламная кампания. С помощью её представители компании стремятся повысить интерес инвесторов к размещаемым бумагам.

При проведении рекламной кампании представители бизнеса собирают предварительные заявки на покупку акций. Андеррайтер анализирует эти данные и понимает, сколько акций и по какой цене готовы купить инвесторы. Кстати, он сам может выкупить акции до IPO и перепродать их после размещения.

Финальный этап, или листинг, — это начало обращения ценных бумаг на бирже. Именно с началом торгов на бирже становится окончательно ясно, насколько эффективным оказалось IPO. Если цена бумаг адекватна рыночным условиям, то эмитент может рассчитывать на формирование стабильной репутации на фондовом рынке и на повышение своей капитализации.